几乎每天,AI都会让另一家公司的市值飙升,着实令人兴奋不已。本月早些时候,硬件制造商戴尔的股价在一天内上涨了30%以上,因为人们希望AI技术能促进其销售额。几天后,云计算初创公司Together AI以13亿美元的估值获得了新一轮融资,高于去年11月的5亿美元。其投资者之一是英伟达,一家AI芯片制造商,目前正处于长期牛市之中。ChatGPT是一种 “生成式 “AI,能以类似人类的方式回答询问。在ChatGPT于2022年11月推出之前,英伟达的市值约为3000亿美元,与家居用品连锁店家得宝的市值相近。如今,英伟达市值为2.3万亿美元,比苹果少3000亿美元左右。

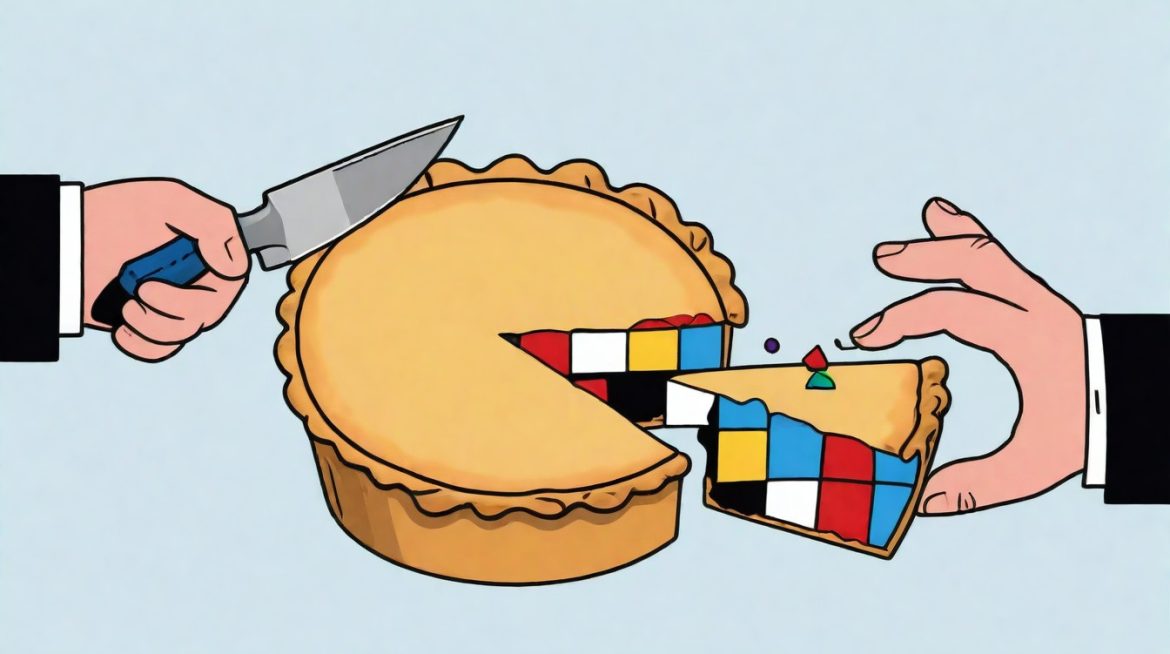

铺天盖地的AI头条新闻,让人们很难判断哪些企业是AI浪潮中的真正赢家,以及哪些企业将在长期内获胜。为了帮助回答这个问题,《经济学人》研究了迄今为止市值(估值)的累积增加情况,以及与“AI堆栈”中产品和服务的预期销售额匹配的情况。技术专家将“AI堆栈”称之为AI发挥魔力所依赖的硬件和软件的各个层面的组合。3月18日,众多公司齐聚圣何塞,参加由英伟达主办的为期四天的科技盛会。此次盛会将展示最新的AI创新,从机器人到药物发现,无所不包。它还将凸显出AI堆栈层级别上公司之间的激烈竞争,以及同一层中公司之间越来越激烈的竞争。

我们的分析研究了其中的四个层次,以及各层次中的诸家公司,分别是: 向栈外企业销售的由AI驱动的应用程序;AI模型(如ChatGPT的大脑GPT-4),以及用以存储AI模型的模型库(如Hugging Face),用以托管这些模型和一些应用程序的云计算平台(例如:AWS、谷歌云平台、微软Azure),负责云计算计算能力的硬件层(如AMD、英特尔、英伟达等公司的芯片、戴尔的服务器、Arista的网络设备)。

技术突破往往会催生新的科技巨头。上世纪80年代和90年代的PC浪潮,将生产Windows操作系统的微软和生产运行Windows系统所需芯片的英特尔推到了浪潮之巅。根据投资银行杰富瑞的数据,到2000s年代,“Wintel”攫取了PC业五分之四的营业利润。智能手机时代对苹果也是如此。在2007年推出iPhone仅仅几年后,它就攫取了手机制造商全球营业利润的一半以上。

现在仍处于生成式AI时代的早期。即便如此,它也已经带来了巨大的利润。总的来说,我们研究的大约100家公司自启动以来,共为其所有者创造了8万亿美元的市值(估值)——出于本文的需要,我们将启动时间点定义为2022年10月,即ChatGPT推出之前。并非所有这些收益都是AI狂热的结果——最近股市出现了更大范围的上涨——但很多确实都是拜其所赐。

在AI技术堆栈的每一层,市值(估值)都越来越集中在少数几家领先的公司身上。过去一年半的时间里,在硬件、模型生成和应用程序领域,最大的三家公司在创造出的总市值(估值)中所占的份额增加了14个百分点。

在云计算领域,与ChatGPT的制造商OpenAI建立了合作关系的微软,已经超过了亚马逊和 Alphabet(谷歌母公司)。目前,微软的市值已占到云计算三巨头总市值的46%,而在 ChatGPT发布之前,这一比例仅为41%。

堆栈中各层之间的市值分布也不均衡。从绝对意义上讲,硬件制造商积累了最多的财富。这类公司包括芯片公司(如英伟达)、服务器制造公司(如戴尔)和网络设备制造公司(如Arista)。2022年10月,我们的研究样本中27家上市硬件公司的市值约为1.5万亿美元。而如今,这个数字是5万亿美元。这正是人们在技术浪潮中所期望的:为了提供软件,首先需要构建底层的基础设施。在20世纪90年代末,随着互联网的蓬勃发展,调制解调器和其他电信设备的供应商——如思科和世通——是早期的赢家。

到目前为止,英伟达作为圣何塞盛会的东道主,是迄今为止最大的赢家。在我们的研究样本里的硬件公司市值增长中,英伟达贡献了57%。根据研究公司IDC的数据,该公司生产的AI芯片占所有AI芯片的80%以上。在用于连接数据中心AI服务器内部芯片的网络设备方面,英伟达还享有近乎垄断的地位。在截至今年1月底的12个月里,英伟达数据中心业务的收入同比增长了两倍多,毛利率从59%增长到74%。

英伟达的芯片制造竞争对手也想从这些财富中分一杯羹。AMD、英特尔等老牌企业正在推出竞争性产品。生产超高速AI芯片的Groq和生产超大芯片的Cerebras等初创公司也是如此。英伟达最大的客户——三大云计算巨头——也都在设计自己的芯片,这样既可以减少对一家供应商的依赖,又可以为自己劫取英伟达的一些丰厚利润。AMD首席执行官苏姿丰预测,到2027年,AI芯片的销售收入可能从2023年的450亿美元激增至4000亿美元。这对于英伟达来说是难以消受的。

随着AI应用越来越广泛,越来越多的需求也将从训练模型所需的芯片(包括分析大量数据,以便教算法预测序列中的下一个单词或像素),转向实际应用中用它们来响应查询所需的芯片(用技术术语来说就是“推理”)。

过去一年,英伟达约五分之二的AI收入来自使用其芯片进行推理的客户。专家们预计,一些推理将开始从英伟达的专长——专业图形处理单元GPU芯片转向通用中央处理单元CPU芯片,比如笔记本电脑和智能手机中使用的那种CPU,这一领域由AMD和英特尔主导。不久之后,甚至一些训练也可能会在CPU而不是GPU上进行。

尽管如此,英伟达在未来几年对硬件市场的控制似乎依然稳固。没有业绩记录的初创公司,将很难说服大客户为它们的新技术重新配置企业硬件系统。云计算巨头在部署自己的芯片方面仍然有限。英伟达拥有CUDA软件平台,允许客户根据自己的需求在上面定制芯片。这一平台很受程序员的欢迎,这就使得客户很难转向CUDA不支持的竞争对手的芯片上去。

虽然硬件在市值增值竞赛中轻而易举地赢得了绝对性胜利,但独立的模型厂商却获得了最大比例收益。过去16个月,我们研究的11家此类公司的总市值已从290亿美元跃升至1380亿美元左右。OpenAI被认为估值约为1000亿美元,高于2022年10月的200亿美元。Anthropic的估值从2022年4月的34亿美元飙升至180亿美元。Mistral是一家成立不到一年的法国初创公司,目前的估值约为20亿美元。

其中一些估值与硬件有关。这些初创公司购买了大量芯片(其中大部分来自英伟达),以训练各自的AI模型。Imbue与OpenAI和Anthroic一样位于旧金山,拥有1万个这样的芯片。其加拿大的竞争对手Cohere拥有1.6万个。这样的芯片,每个售价可达数万美元。随着AI模型越来越复杂,公司需要的芯片也会越来越多。据报道,GPT-4的训练成本约为1亿美元。一些人怀疑,OpenAI训练下一代GPT的成本可能是现在的十倍。

然而,模型厂商的真正价值在于它们的知识产权,以及知识产权可能带来的利润。这些利润的真实规模程度将取决于模型厂商之间的竞争究竟会有多激烈,以及这种竞争会持续多长时间。现在,这种竞争是白热化的,这也许可以解释为什么在绝对意义上这一层面没有获得那么多的市值(估值)。

尽管OpenAI早早占据了领先地位,但挑战者们一直在迅速追赶。它们已经能够像OpenAI一样免费使用同样的数据(即互联网上的文本和图像)。Anthropic的Claude 3正在紧追GPT-4的脚步。在GPT-4发布四个月后,Facebook的母公司Meta发布了Llama 2。这是一个强大的竞争对手,与OpenAI和Anthropic的专有模型不同,它是开源的,其他人可以随意改动。今年2月,只有不到40名员工的Mistral公司发布了一个开源模型,其性能几乎可以与 GPT-4相媲美,但训练和运行所需的算力却要少得多,令业界惊叹不已。

风险投资公司红杉的Stephanie Zhan指出,即使是较小的模型也越来越能以低廉的价格提供良好的性能。有些相对较小的模型是为特定任务而设计的。一家名为Nixtla的初创公司开发了一种用于金融预测的模型TimeGPT。另一家名为Hippocratic AI的公司则根据医学院入学考试的数据对自己的模型进行了训练,以提供准确的医疗建议。

丰富的模型也促进了应用层的发展。自2022年10月以来,我们所研究的应用层中19家上市软件公司的市值增长了1.1万亿美元,增幅为35% 。其中包括大型软件供应商,它们正在为自己的服务添加生成式AI。Zoom使用这项技术让用户对视频会议进行总结。ServiceNow为企业提供技术、人力资源和其他支持,它引入了聊天机器人来帮助解决客户的IT查询。Adobe(旗下产品Photoshop)有一个名为Firefly 的应用程序,它使用AI来编辑图片。

新入场者正在增加更多的多样性。 “There’s An AI For That”网站的申请数量超过12,000份,而在2022年这一数字还不到 1,000份。DeepScribe可以帮助转录医生笔记。Harvey AI可以为律师提供帮助。更独特的是,32个聊天机器人承诺可以进行 “讽刺性对话”,20个聊天机器人可以生成纹身设计方案。激烈的竞争和较低的进入门槛,意味着一些(不是很多)AI应用程序可能难以获得估值(市值)。

然后是云计算层。自AI浪潮开始以来,Alphabet、亚马逊、微软三家公司的总市值跃升了2.5万亿美元。以美元计算的话,这还不到硬件层增长的四分之三,按百分比计算也还不到四分之一。然而,与AI预计将在近期为这三大科技公司带来的实际收入相比,这种市值创造远远超过了其它所有层。据预测,到2024年,生成式AI能将为这些云计算巨头带来200亿美元的销售收入,这一数字是目前的120倍。相对而言,硬件公司约为40倍,模型厂商约为30倍。

这意味着投资者相信,从长远来看,云计算巨头将是最大的赢家。公司的市盈率(另一个衡量未来预期利润的指标)也说明了类似的情况。三大云计算公司平均市盈率为29倍。这比标准普尔500指数(美国大型公司指数)中典型的非技术公司高出了50%以上,而且比2023年初的21倍也高。

投资者看好云计算,可以用三个理由来解释。首先,这些科技巨头拥有开发世界一流AI系统所需的所有要素:海量数据、大量的研究人员、庞大的数据中心、充足的闲钱。其次,AI服务的买家(如大公司)更愿意与成熟的商业伙伴合作,而不是与未经考验的新玩家做生意。

第三,也是最重要的一点,大型科技公司拥有最大的潜力来控制AI技术堆栈的每一层,从芯片到应用程序。除了设计自己的一些芯片,亚马逊、谷歌、微软都在模型和应用程序方面进行了投资。在我们研究样本中的11家模型厂商中,有9家至少得到了三大巨头之一的支持。其中包括微软支持的OpenAI、 Anthroic(谷歌、亚马逊)和Mistro(又是微软)。3月19日,微软宣布已聘请另一家模型厂商Inflection AI的创始人穆斯塔法·苏莱曼领导微软一个新的消费AI部门,Inflection的许多员工也将随苏莱曼一起加入这个部门。(苏莱曼是《经济学人》母公司的董事会成员。)

控制更多层次所带来的潜在利润,也促使迄今为止专注于本层的那些公司向外层扩展。自2021年1月成立以来,OpenAI内部的风险投资部门已投资了14家公司,其中包括 Harvey AI和医疗初创公司Ambience Healthcare。据报道,OpenAI的老板Sam Altman正在寻找投资者,为一家规模高达7万亿美元的芯片制造企业提供资金。英伟达也变得更加雄心勃勃。该公司已入股7家模型厂商,现在还推出了自己的AI模型。它还投资了Together AI和CoreWeave等初创公司,这些公司与其大型云客户展开了竞争。

本文采用AI编译,模型训练:讯鸟云服,原文作者:The Economist,审校排版:从林,点击查看原文链接

翻译作品,原文版权归原作者所有。未来学人仅提供翻译服务,不对原文内容或观点进行任何修改或代表。如有侵权,请联系我们删除。

微信扫一扫

微信扫一扫  支付宝扫一扫

支付宝扫一扫